商机详情 -

定制化数字化转型的步骤

数字化转型的投入并非“无底洞”,而是“准确投入—阶梯回报”的科学过程,其价值体现在直接、间接、长期三个维度。直接回报包括生产效率提升、运营成本降低、研发周期缩短等显性收益,部分企业可实现产能提升40%以上的明显成效;间接回报体现在客户黏性增强、市场竞争力提升、品牌价值升级等方面,帮助企业在行业竞争中占据有利地位;长期回报则是数字化能力的持续沉淀,为企业持续创新、应对未来技术变革奠定坚实基础。企业无需追求“一步到位”的多方位转型,应根据自身规模与发展阶段分步投入:中小企业可从数十万元的重要系统改造起步,快速实现刚需环节数字化;成熟企业则可加大智能设备、数据平台的投入,向深度数字化迈进。重要原则是让每一笔资金都聚焦于价值创造,通过阶段性成果验证投入有效性,再逐步扩大转型范围。 云计算和大数据技术为数字化转型提供了强大的技术支持。定制化数字化转型的步骤

中小企业数字化转型易陷入“重技术轻战略”“重形式轻落地”两大重要误区,部分企业盲目跟风引入先进系统,却忽视业务流程的适配性;有的只做表面数字化,将纸质文档电子化了事,未实现数据贯通与实际应用。避坑关键在于把握三大重要原则:一是明确转型目标,聚焦重要痛点——如库存管理混乱、订单响应慢、客户流失率高等实际业务问题,避免为了数字化而数字化;二是选择适配工具,优先采用轻量化、模块化的“小快轻准”解决方案,解决刚需问题即可,避免“大而全”的无效投入;三是注重落地执行,通过员工培训、现场指导、考核激励等方式,确保数字化工具真正用起来、用得好,而非束之高阁。成功的转型往往始于“小切口、深突破”,从解决具体业务痛点入手,逐步积累经验与成效,再向全流程数字化延伸。 数据数字化转型的智能化应用数字化转型能够帮助企业构建更加高效的物流和配送体系。

数字化转型过程中,企业面临着技术、数据、安全等多方面的风险。企业应建立完善的风险管理体系,识别、评估和应对各种风险。在技术方面,企业应选择成熟可靠的技术解决方案,避免技术选型错误导致的投资浪费;在数据方面,企业应加强数据安全和隐私保护,建立数据分类分级管理机制,防止数据泄露和滥用;在安全方面,企业应建立完全的安全防护体系,包括网络安全、应用安全、数据安全等,保障企业数字化转型的顺利进行。华为数字人技术的应用也需要考虑安全风险,如身份认证、数据加密等,确保数字人的安全可靠运行。在风险管理过程中,企业应注重风险的识别和评估,定期进行风险评估和审计,及时发现和解决潜在的风险问题。同时,企业应建立风险应对机制,制定应急预案,明确应对措施和责任分工,确保在风险事件发生时能够及时有效地进行应对。此外,企业应加强员工的风险意识教育,提高员工的风险识别和应对能力,使员工能够更好地参与风险管理工作。通过有效的风险管理,企业可以降低数字化转型的风险,保障企业的安全稳定运行。

在数字化转型进程中,数字身份管理至关重要。随着企业业务数字化,员工、客户、合作伙伴等各方数字身份数量增多,管理难度加大。有效数字身份管理系统能确保身份真实性、安全性与便捷性。企业可采用多因素认证技术,如密码结合指纹识别或短信验证码,保障员工访问公司系统安全。对于客户,通过数字身份验证,提供个性化服务同时保护顾客数据。此外,区块链技术应用使数字身份更具可信度与不可篡改性,为企业数字化运营提供坚实身份基础,降低身份骗取风险。数字化转型重构企业核心竞争力,驱动业务模式创新与价值创造新范式。

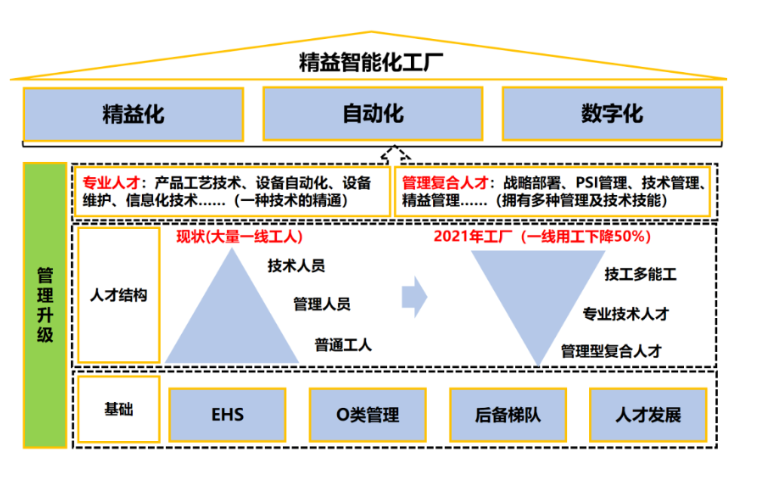

数字化转型对企业人才提出了新的要求,人才培养与引进成为关键。一方面,企业要加强内部员工的数字化培训,提升现有员工的数字技能。可以通过在线课程、内部培训讲座等方式,让员工掌握大数据分析、人工智能应用、数字化营销等相关知识与技能。例如,一些企业定期组织员工参加数字化转型培训营,邀请行业技术人士授课,帮助员工快速适应数字化工作环境。另一方面,积极引进外部数字化专业人才,为企业注入新鲜血液。企业要制定有吸引力的薪酬福利与职业发展规划,吸引具备先进数字化技术与理念的人才加入。通过内部培养与外部引进相结合,打造一支适应数字化转型的高素质人才队伍,为企业数字化转型提供有力支撑。用物联网串联生产环节,实现设备智能互联,借数字化转型,提升制造效能。数据数字化转型的智能化应用

利用区块链技术,保障数据安全可信,经数字化转型,重塑行业信任体系。定制化数字化转型的步骤

在支付领域,移动支付的兴起彻底改变了人们的支付方式。消费者只需通过手机轻轻一扫,就能完成支付,无需携带现金或银行卡。这一变革不仅提高了支付的便捷性,还极大地提升了交易效率。同时,移动支付平台积累了大量的用户交易数据,金融机构通过对这些数据的分析,可以深入了解用户的消费习惯、信用状况等,从而为用户提供更加个性化的金融产品和服务。在融资领域,数字化技术的应用也使得融资审批更加高效和精细。传统的审批流程繁琐,需要人工审核大量的资料,耗时较长。而现在,金融机构利用大数据、人工智能等技术,建立信用评估模型,能够快速准确地评估借款人的信用风险,实现自动化审批。这不仅缩短了审批时间,提高了融资服务的可得性,还降低了金融机构的运营成本。定制化数字化转型的步骤