商机详情 -

闵行制造业税收筹划哪家靠谱

企业都以盈利作为自身经营管理的目的,而税务筹划就是在税法诶规定的范围内,以合法的手段和方式达到纳税人减少税款缴纳的目的,从而提高企业的盈利空间。税务筹划就是指通过对涉税业务进行策划,制作一套完整的纳税操作方案,从而达到节税的目的。但是节税并不是偷税漏税,它只是在我国法律允许的范围内减轻税收压力,避免企业因为税负过重导致经营困难。税务筹划对于企业来说是一种基本知识,只有了解后才能够受得住自身的合理利润。但是在许多人的脑海中却没有这个概念,企业或者个人的收入达到某个阶段的时候,就必须去了解税务筹划,因为收入到达一定程度就会面临国家税收,收入越高所对应的税收就越高。高收入的企业或个人都会想尽办法去做税务筹划,目的就是为了能让自己少缴税。一个公司如果不做税务筹划的话,那么与做过税务筹划的企业相比,会有着更加巨大的成本花费。税收筹划的成本包括显性成本和隐含成本。闵行制造业税收筹划哪家靠谱

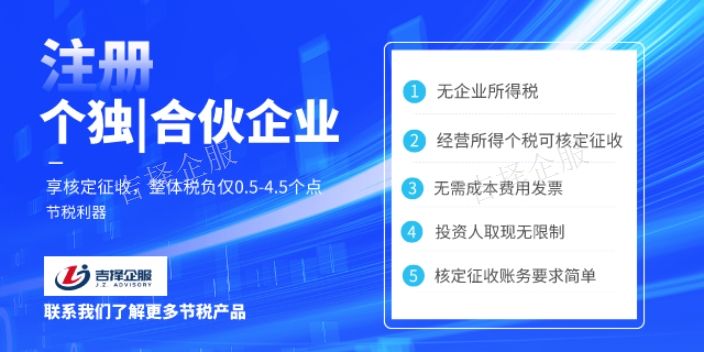

企业将总公司设立在有扶持计划的地区。根据企业纳税总额情况,增值税根据地方财政所得部分的50%-70%予以财政扶持奖励;企业所得税按照地方财政所得部分的50%-70%予以财政扶持奖励。针对普通企业在经营过程中遇到的利润虚高,费用支出无进项票的情况,通过把费用支出转变成个人独资企业的生产经营所得的。及注册个人独资企业方式对所得税进行核定征收,所得税税率可降低至0.5%-3.16%,通过纳税筹划解决企业成本、个人所得税、分红等问题。总结企业的税务筹划方式非常具备专业要求的,都需要专业的财税平台代理机构来为客户服务。目前通过税收洼地的方式进行规划的是比较普遍的,如何对接很合适的优惠政策可以找专业机构提供服务。松江增值税税收筹划服务公司税收筹划需要注意保持良好的纳税信用记录。

在企业财务管理人员进行纳税筹划时一定要实事求是,不能弄虚作假,背离企业的真实业务,否则通过弄虚作假的节税手段做到的纳税筹划就是偷税行为,违反我国法律必然会受到法律的惩罚,违背了企业节税的初衷,得不偿失。并且税务筹划一定要在企业税收义务之前进行,否则在纳税义务之后进行的税务筹划则毫无用处,甚至风险极大。在我国不断鼓励支持小微企业发展的现在,减税降费力度空前强大,企业应利用如今的税收优惠政策,合理合法的进行节税。总的来说,纳税筹划就是通过合法手段降低企业的经营成本,促进企业发展和我国经济的发展。

税务筹划并不是企业的偷税漏税行为,这二者完全是两个不同的概念,偷税漏税发生在企业纳税义务进行之后通过不正当、违法等手段少缴或者漏缴相关费用的行为,并且偷税漏税常常借助于违法犯罪手段,例如作假账,伪造收入凭证等,而企业的税务筹划则是在税法允许的前提下选择利用税法的有关规定合理避税,达到减轻企业经营成本的目的。税务筹划对于企业的发展来说极其有利的,不只能够通过合法手段的降低企业的税收负担,从反面看还能增加企业的收入,但是税务筹划仍然有着一定的风险性,在实际操作中一定要有风险意识。税收筹划是指在不违反法律、政策规定的前提下,尽可能减轻税收负担,以获得“节税”利益的行为。

税务筹划是指企业在投资、筹资、经营等业务发生之前,在我国税法所规定的范围内,利用税收法规所赋予的税收优惠,通过对经营、投资、理财等事项的事先计划和筹划从而获得很大税收利益的一种经济策划活动。对于我国的企业来说,税务筹划已经成为了我国企业经营发展中的一个重要环节。税务筹划可以通过避税筹划、节税筹划、转嫁筹划、实现涉税低风险等具体方法来达到减轻企业税负的目的。避税筹划并非属于违法税收法律的行为,而是指通过在我国税收法律的规定范围内利用税法中的漏洞、空白来获取税收利益的筹划,避税筹划既不违法也不合法,但是与偷税、漏税、逃税等违法行为有着本质的区别,国家目前只能通过不断完善税法,填补税法中的空白来控制。节税筹划与避税筹划也不相同,节税筹划是指企业通过税收法律中的税收起征点,减免税等一系列的优惠政策,通过对企业的经营、投资、理财等活动进行安排,达到少缴税的目的。转嫁筹划则是指企业为了达到减轻税负的目的,通过调整价格来将税负转嫁给他人来承担的经济行为。涉税低风险则是对于企业来说,更有利于企业的长远发展与企业经营规模的扩大,虽然不能使企业直接获得一定的好处,但是能够间接的获得一定经济利益。在实际操作中,往往不能达到预期效果,这与税收筹划的成本和税收筹划的风险有关。投资税收筹划报价表

税收筹划需要不断跟进税收政策的变化,及时调整策略。闵行制造业税收筹划哪家靠谱

餐饮行业税务筹划方法:正确使用优惠政策,对于餐饮行业,所得税从开业之日起的首要年到第二年免税,这些政策的颁布无疑将对推动和推动中国软件产业发挥重要作用,因此,在投资领域做出决策时,各行业税收激励的比较应该是一个重要的决策依据,因此,有必要把握国家政策的宏观趋势,顺应国家的产业定位,积极应对国家有关部门政策,试图享受国家的优惠政策是企业税收筹节税划的首要选择。将高税负转为低税负,当同样的经济行为可以在各种计划中实施时,纳税人试图避免高税收计划,并将高税收负债转化为低税收义务以获得税收,税法规定混合销售需缴纳增值税,销售额应为商品和非应税服务的总销售额,以及混合销售中涉及的非应税服务的进口关税,销售应符合规定,可以看出,如果这两项业务没有单独核算,它们将与17%的增值税相结合,劳动部门可以扣除的进项税金额相对较小,税务风险这使得税负很小。闵行制造业税收筹划哪家靠谱